Il y a plus de 10 ans, le prix Nobel de la paix Muhammad Yunus déclarait : « Je crois fermement que nous pouvons créer un monde sans pauvreté si nous y croyons collectivement. Dans un monde sans pauvreté, le seul endroit où vous pourriez voir la pauvreté serait dans les musées de la pauvreté. » Malheureusement, elle existe toujours.

Et elle continue d’exister, en partie parce qu’un grand nombre de personnes n’a pas accès aux services bancaires. Au niveau mondial, environ 1,7 milliard d’adultes étaient encore exclus des secteurs bancaires traditionnels en 2017, contre 2 milliards en 2014. La Chine possède la plus grande population non bancarisée du monde, suivie par l’Inde (190 millions), le Pakistan (100 millions) et l’Indonésie (95 millions). Ces quatre économies, ainsi que le Nigeria, le Mexique et le Bangladesh, regroupent près de la moitié des personnes non bancarisées dans le monde.

Ces chiffres montrent bien que le chemin vers un monde où chacun aura accès aux services financiers est encore long. Une marge de croissance existe donc pour les acteurs du secteur de la microfinance. Les grandes institutions privées de microfinance et les véhicules d’investissement en microfinance (VIM) peuvent jouer un rôle déterminant dans la lutte contre ces inégalités.

Mais dans un marché aussi rentable que celui de la microfinance1, peut-on vraiment être assurés que leurs actions auront une orientation sociale ? Le secteur de la microfinance a été fortement délégitimé au cours des années 2000 en raison de la crise du surendettement, qui a semé le doute sur le caractère social de la microfinance. Le contexte actuel est-il meilleur ? Les parties prenantes privées ont-elles trouvé le bon équilibre entre rendement financier et performance sociale ?

Les investisseurs actuels se soucient davantage de leur impact social

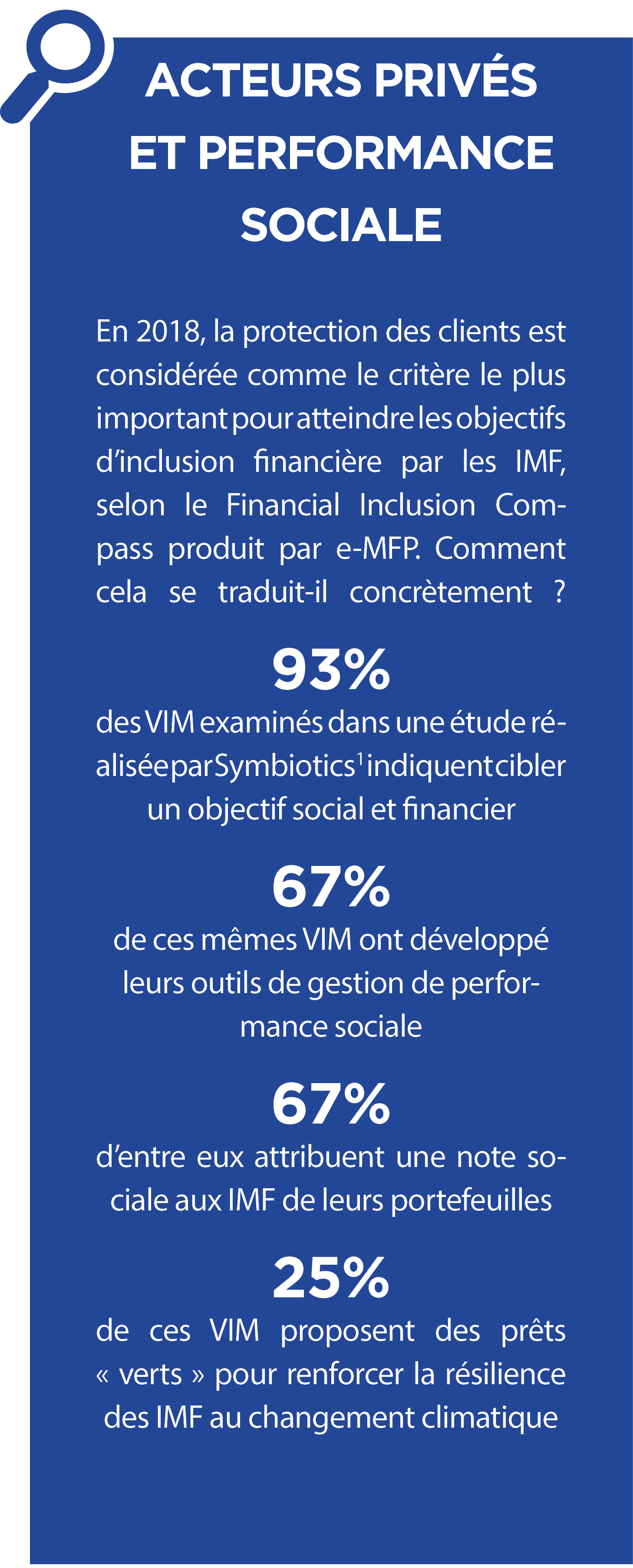

Ces dernières années, des efforts ont été déployés en vue d’une plus grande transparence et d’une évaluation sociale qualitative. Les rapports tendent à montrer que cette préoccupation est désormais bien comprise par le secteur. Par exemple, le Financial Inclusion Compass 20182 produit par la European Microfinance Platform (e-MFP) démontre que la protection des clients est reconnue par les acteurs de la microfinance comme le critère le plus important pour atteindre les objectifs d’inclusion financière, alors que la gouvernance est classée en troisième position.

Cette préoccupation vaut également pour les investisseurs. L’enquête VIM 20183 (effectuée par Symbiotics) montre que la plupart des investisseurs en microfinance et des gestionnaires de fonds tiennent compte de divers aspects en matière de performance sociale4. La plupart des fonds examinés dans cette enquête (77 fonds sur 83 gestionnaires interrogés) ont montré qu’ils ciblaient à la fois les rendements financiers et sociaux. On sait aussi que lorsqu’un contrôle est effectué, ce qui ne pourrait n’être qu’une déclaration se transforme en un engagement plus concret. Et de fait, la majorité des VIM ont mesuré à la fois les rendements financiers et sociaux (64 sur 83), tandis qu’une minorité (6 sur 83) s’est concentrée exclusivement sur la mesure des rendements financiers.

L’enquête indique également que les évaluations des VIM ont été essentiellement établies à partir du recueil et de l’analyse d’indicateurs relatifs aux actions sociales menées par leurs sociétés émettrices. En outre, 67 % des VIM se sont appuyés sur des outils développés en interne pour évaluer la gestion de la performance sociale de ces sociétés. Enfin, 67 % des VIM attribuent en interne une note sociale aux IMF qui font partie de leurs portefeuilles.

Le portefeuille de microfinance de BNP Paribas, comme d’autres fonds, évalue également la performance sociale des sociétés émettrices dans le cadre de sa responsabilité civique, un des 4 piliers de sa stratégie RSE. Des missions de vérifications préalables des aspects sociaux sont proposées à titre bénévole aux IMF avec lesquelles BNP Paribas travail. Pendant une semaine, des cadres à fort potentiel réalisent un audit SPI4 après avoir été formés par l’ONG Cerise. Notre portefeuille de micro-crédit a été comparé avec 286 autres IMF dans le monde évaluées selon la méthodologie SPI4, et les résultats sont concluants : les IMF financées par BNP Paribas ont un score largement supérieur à la moyenne. En effet, les 26 IMF auditées (sur 34 IMF financées) atteignent le score de 79/100, alors que le score global est de 64/100, ce qui prouve qu’un investisseur peut avoir un véritable impact avec les investissements qu’il réalise en microfinance.

Un triple objectif de résultat : financier, social et environnemental

La performance sociale est une composante fondamentale de l’ADN de la microfinance. La majorité des acteurs le savent bien et ils ont à coeur de l’afficher pour montrer qu’ils s’engagent efficacement dans la réalisation de leur mission sociale. Mais le marché de la microfinance est également confronté à un autre défi. La question de la performance environnementale (voir aussi p. 14-15) prend beaucoup d’importance, puisque 25 % des prêteurs financés par des VIM proposent des prêts « verts » spécifiquement conçus pour financer l’achat de produits respectueux de l’environnement, comme des panneaux solaires, des biodigesteurs ou des systèmes de cuisson écologiques. BNP Paribas s’est lui-même associé au Programme des Nations unies pour l’environnement et à Yapu – une start-up basée à Berlin qui développe une solution numérique pour une agriculture durable pour permettre à deux IMF, au Sénégal et en Colombie, de tester un pilote de micro-crédits agricoles durables.

Parallèlement aux dimensions financières et sociales, la performance environnementale est en passe de devenir une nouvelle norme pour le secteur de la microfinance. Et ce triple objectif de résultat pourrait être une nouvelle occasion pour le secteur de démontrer sa légitimité et son impact.

1 Le rendement des portefeuilles des IMF a été évalué à 20,9 %, selon le Baromètre de la microfinance 2018

2 www.e-mfp.eu/sites/default/files/resources/2018/11/e-mfp_Financial%20Inclusion%20Compass_A4_def3-web.pdf an account, 56 percent of all unbanked adults globally (figure 2.2).

3 https://symbioticsgroup.com/wp-content/uploads/2018/10/Symbiotics-2018-MIV-Survey.pdf

4 Selon Symbiotics, le nombre moyen d’emprunteurs actifs financés par VIM était d’environ 494K par VIM, pour 91 VIM étudiés.

ALAIN LEVY

RESPONSABLE MICROFINANCE ET

ENTREPRENEURIAT SOCIAL

AMÉRIQUES ET ASIE

BNP PARIBAS